La plus-value immobilière est un concept essentiel dans le domaine de l’investissement immobilier. Il reflète les gains réalisés par un propriétaire lors de la vente d’un bien immobilier. Comprendre ce concept est crucial pour les propriétaires, les investisseurs et même les autorités fiscales. Il influence directement les décisions d’achat, de vente et de gestion du patrimoine immobilier.

Définition de la Plus-Value Immobilière

La plus-value immobilière est la différence positive entre le prix de vente d’un bien immobilier et son coût d’acquisition. Par ailleurs, cette plus-value est augmentée des éventuels frais de dépenses liés à l’achat, à la vente et aux améliorations apportées au bien. En d’autres termes, c’est le profit réalisé grâce à la valorisation du bien au fil du temps.

Facteurs Influents sur la Plus-Value

Plusieurs facteurs peuvent influencer la plus-value immobilière. Parmi les plus importants :

- Emplacement : La localisation du bien immobilier est souvent le facteur déterminant de sa plus-value. Les biens situés dans des quartiers en développement, proches des commodités et des transports, ont tendance à voir leur valeur augmenter.

- Marché Immobilier : Les conditions du marché immobilier jouent un rôle crucial. En périodes de demande élevée et de faible offre, les prix ont tendance à augmenter. Il peut entraîner une plus-value plus significative.

- Améliorations apportées au Bien : Les rénovations, extensions ou améliorations apportées à un bien peuvent augmenter sa valeur et donc la plus-value potentielle lors de la revente.

Le régime fiscal des plus-values immobilières

Les exonérations liées à certaines ventes

Les ventes totalement exonérées de taxation de la plus-value immobilières sont :

- La vente d’un bien dont le montant ne dépasse pas 15 000 €

- La vente de la résidence principale implique que celle-ci ait servi de domicile principal au vendeur au cours de l’année précédant la vente. Si le vendeur quitte sa résidence avant la vente, il est important que celle-ci n’ait pas été louée pendant cette période. Pour les individus retraités ou handicapés, ce délai s’étend à 2 ans après leur admission dans un établissement spécialisé, même si le logement a été loué pendant cette période intermédiaire.

- La vente de logements détenus depuis plus de 30 ans

- La vente d’un logement autre que la résidence principale : sous condition de remploi de tout ou partie du prix de cession, dans un délai de vingt-quatre mois, à l’acquisition ou la construction d’une résidence principale

La méthode de calcul de l’abattement sur la plus-value

Les frais déductibles

La plus-value se calcule en faisant la différence entre le prix d’achat du bien immobilier et le prix de vente.

En ce qui concerne le prix d’achat des correctifs sont appliqués.

- Vous devez majorer le prix d’achat initial des frais d’acte notarié, pouvant être évalués forfaitairement à 7,5% du prix d’achat.

- Si vous détenez le bien depuis au moins 5 ans, vous pourrez appliquer une majoration de 15% au prix d’achat. Cette majoration correspond à un forfait pour les frais d’entretien ou de réparations.

- Si le propriétaire vendeur détient des factures de travaux et/ou d’entretien d’une valeur supérieure à 15%. Il peut choisir de renoncer au forfait et majorer le prix d’achat du montant des travaux qu’il est en mesure de justifier.

Enfin, pour le prix de vente certains frais sont déduit.

- les frais de vente (diagnostics, honoraires d’agences,….)

- le montant de la TVA acquitté

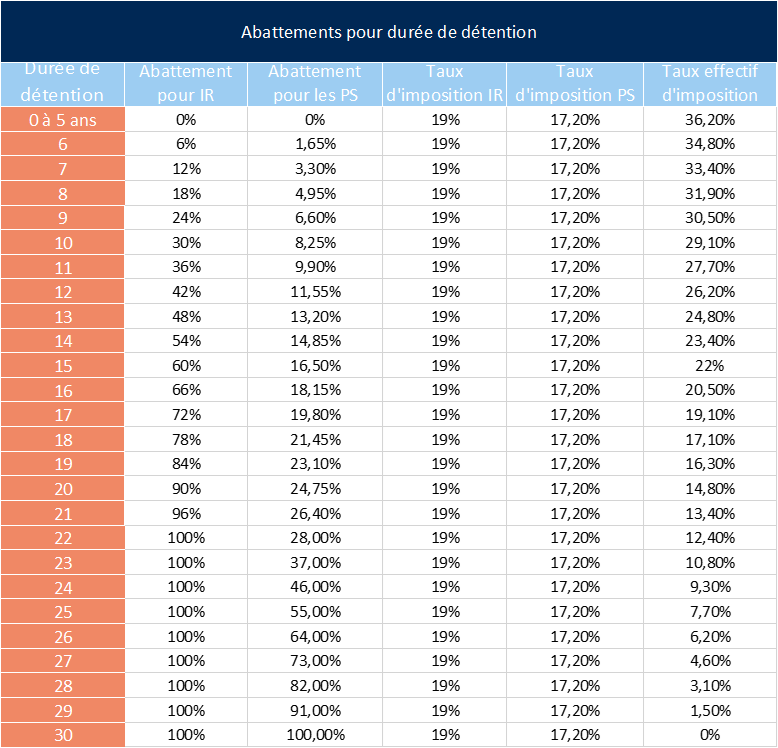

L’abattement sur la durée de détention

La plus-value brute subit une double imposition, d’abord via la taxe sur les plus-values immobilières, puis par le biais des prélèvements sociaux. Après 5 ans de détention, l’assiette de la plus-value bénéficie d’un abattement, avec une majoration annuelle. Cet abattement atteint son maximum après 22 ans pour la fiscalité de la plus-value immobilière et 30 ans pour les prélèvements sociaux.

La fiscalité applicable après abattements

La plus-value est taxée à la date de l’acte notarié. La taux d’imposition est de 19% au titre de l’impôt sur le revenu. De plus, la plus-value est soumise au prélèvement sociaux pour un taux de 17,2%. L’impôt total s’élève à 36,2% de la plus-value.

Exemple :

Si vous avez conservé votre bien pendant 10 ans, acquit 150 000€, vendu 233 750€.

Prix d’achat majoré : 150 000 + 7,5% + 15% = 183 750€

Assiette de plus-value brute = 50 000€

Impôt sur le revenu de la plus-value immobilière

- Abattement = 30% (6% par an entre la 5ème et la 15ème année)

- Montant taxable = 50 000 € – 15 000 € (abattement de 30%) soit 35 000 €

- Taxe sur la plus-value = 35 000 € X 19% (taux d‘imposition des plus-value) soit 6 650 €

Prélèvements sociaux :

- Abattement = 8,25% (1,65% par an entre la 5ème et la 15ème année)

- Montant taxable = 50 000 € – 4 125 € (abattement de 8,25%) soit 45 875€

- Taxe sur la plus-value = 45 875 € X 17,2% (taux des prélèvements sociaux) soit 7 890,5 €

Soit un total d’impôt de 14 540,5€ pour une plus-value brute de 83 750€.

Votre conseiller vous accompagne en matière de fiscalité

Le cabinet Saint-Clair se tient à votre disposition afin de vous accompagner sur le calcul de la plus-value immobilière. Nos experts, dotés d’une expertise approfondie en matière de fiscalité, peuvent vous aider et orienter vers des notaires compétents. N’hésitez pas à fixer un rendez-vous avec nos spécialistes pour profiter de conseils personnalisés.